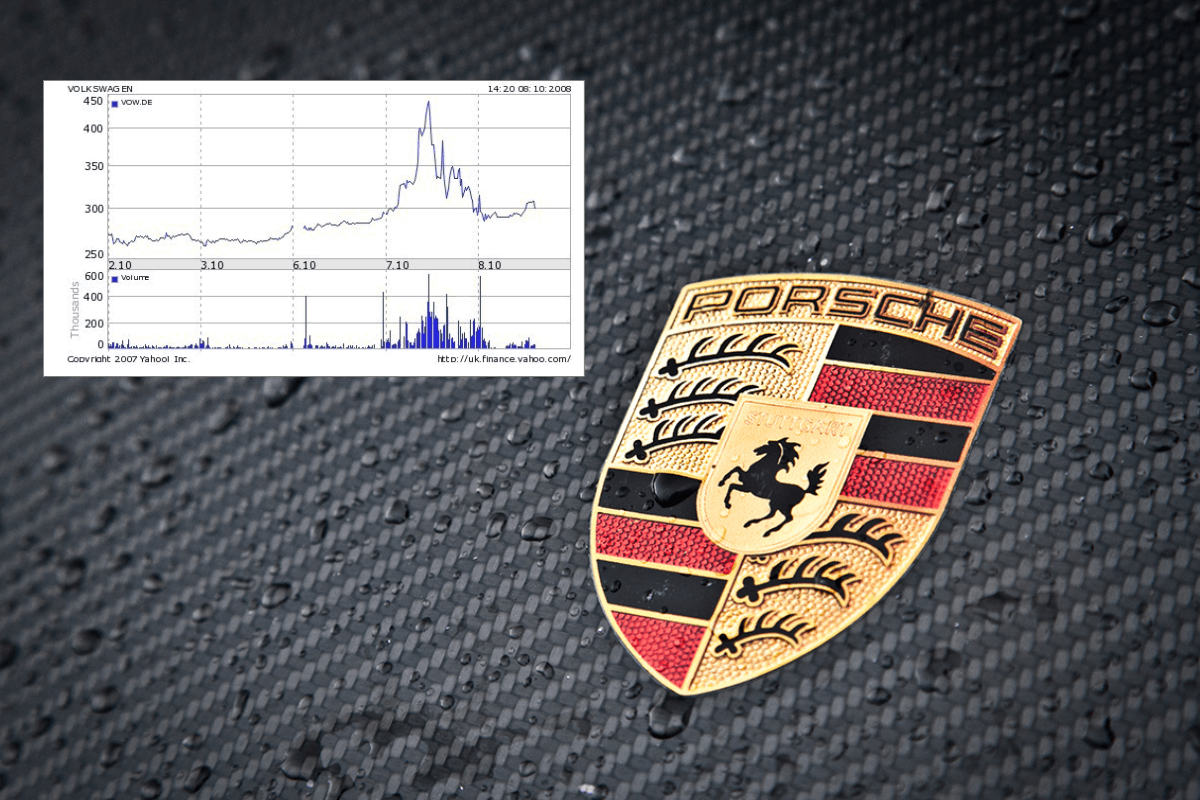

завдяки успішному лістингу Porsche, Європа святкує найбільший публічний розпродаж акцій більш ніж за 10 років

Європа святкує найбільше первинне публічне розміщення акцій (IPO) з 2011 року, після того, як в четвер почалися торги акціями Porsche

Volkswagen залучила 9,4 млрд. євро виручки від продажу 25% акцій Porsche . Ця подія ознаменувалася найбільшою IPO з тих пір, як швейцарська сировинна компанія Glencore зробила лістинг у 2011 році. Фінансовий директор Volkswagen зазначив, що високий рівень попиту демонструє впевненість інвесторів у майбутньому Porsche, повідомив Fortune 29 вересня 2022 року.

Виручені кошти посприяють прискоренню переходу автовиробника на збірку електромобілів. Змінам піддадуться також програмний код і механіка виробництва. Тим часом, керівництво VW наполягло на взятті великих кредитів дочірніми компаніями для фінансування покупки ще 25% некотованих акцій на суму 10,1 млрд.євро.

Між обома угодами Volkswagen повинен отримати в цілому 19,5 млрд.євро валової виручки і 9,95 млрд. євро чистого прибутку після того, як він розділить половину прибутку зі своїми акціонерами. "Близнюки-патріархи" династії VW, Вольфганг Порше і його двоюрідний брат Ханс-Мішель Пієх, заявили, що IPO стало безпрограшним для всіх учасників.

На початку торгів акції Porsche, що торгуються на Франкфуртській біржі, досягли 84,70 євро за одиницю. Аналітики вважають, що мінімальний поріг для того, щоб IPO можна було вважати успішним, полягає в тому, чи закриваються акції в перший день вище їх ціни розміщення. У випадку з Porsche це буде вище 82,50 Євро. Таким чином, Porsche займає п'яте місце серед найбільших автовиробників, випереджаючи Mercedes - Benz, GM і Ford .

Раніше «WorldBank.org.ua» розповів про те, що IPO Porsche: акції автовиробника класу люкс оцінюються в 75 млрд євро.