інфляція: що це таке, чим вона небезпечна, чим буває корисна і як впливає на гроші

У статті від WorldBank ми розповімо про те, що таке інфляція, як вона впливає на звичайних громадян, які фактори до неї призводять і що піде, все найцікавіше і актуальне

«все дорожчає!", "Знову ціни зросли ... » «" мої гроші знецінюються!"Все це інфляція - явище, що знижує купівельну спроможність валюти і тим самим «з'їдає» заощадження населення. Чому вона виникає? Що значить цей термін в ринковій економіці? Чи справді інфляція-це завжди погано? Як вона впливає на життя бізнесмена, інвестора або пересічного громадянина? Чи існують дієві фінансові інструменти, що дозволяють зберегти особисті заощадження в період інфляції? Відповіді на ці та інші питання-в детальному розборі від https://worldbank.org.ua .

Що таке інфляція: як це відбувається

Інфляція — це:

- Усереднений показник приросту цін на товари та послуги;

- Зміна цін протягом тривалого періоду;

- Знецінення грошей — валюта втрачає частину своєї реальної вартості.

Термін походить від:

- Англ. inflation «»здуття";

- Лат. inflatio, inflare - » роздутися«,»вибухнути".

У російській мові поняття широко використовується з першої чверті ХХ століття.

Говорячи про інфляцію, важливо розуміти особливості цього явища:

- Інфляція — постійне зростання цін, а не разове, раптове підвищення вартості послуг і виробів.

- Інфляція не означає, що ціна відразу на всі найменування зросла — вартість ряду товарів і робіт може залишатися на колишньому рівні, а щодо деяких позицій навіть зменшуватися.

- Інфляція призводить до зниження купівельної спроможності — тобто, на 38 грн. або 100 доларів сьогодні ви можете купити набагато менше речей, ніж 20 років тому.

- Темпи і закони зменшення купівельної спроможності грошей не універсальні — вони варіюються в залежності від країни і валюти.

Інфляція може бути не тільки об'єктивним, але і суб'єктивним поняттям: в залежності від того, як конкретний громадянин сприймає зміни цін на свої звичні придбання.

Якою є інфляція? 5 різновидів

Треба розуміти, що інфляція інфляції ворожнечу — економісти виділяють п'ять різних станів:

- Дефляція (негативна інфляція) — не зростання, а падіння цін. Чому ж експерти називають це негативним явищем? Населення не поспішає купувати товари, сподіваючись, що незабаром вони ще більш подешевшають. У цей час через відсутність попиту виробники зазнають збитків, банкрутують, згортають виробництва. Для звичайних громадян дефляція-позитивне явище лише в короткостроковій перспективі. Потім воно поширюється на ринок праці і призводить до значного скорочення зарплат.

- Низька інфляція — щорічне зростання цін до 6 %. З точки зору економістів це самий позитивний сценарій і для населення, і для бізнесу — перед економікою відкриваються всі можливості для активного розвитку. Тому багато держав світу намагаються підтримувати інфляцію на рівні 4-5 %.

- Помірна інфляція — щорічне збільшення вартості товарів і послуг до 10 %.

- Висока (галопуюча) інфляція — системне зростання цін до 50 %. Негативне явище, яке може дійти до справжньої паніки на ринках - ні пересічні громадяни, ні Бізнес не можуть планувати майбутнє. Як наслідок, ніхто не може прогнозувати попит.

- Гіперінфляція — різке зростання цін відразу в кілька разів. Явище йде рука об руку з глобальними кризами. І приносить найтяжчі наслідки для економіки-люди починають відмовлятися від грошей (тому що банкноти перетворюються в «папірці»), починають обмінювати товари і послуги по бартеру, користуватися для розрахунків зарубіжною валютою.

Наприклад, в РФ інфляція тримається на рівні 3-5 %. У кризові літа (2007-2008, 2014) вона піднімалася до 11-13 %. Найважчими для сучасної російської економіки були два роки: 1992 — зростання цін до 2500 %, 1993-інфляція до 840 %.

Інфляція в різних країнах світу: порівняння і загальні риси

Також в контексті РФ можна навести два говорять прикладу:

- На 1000 ₽ в лютому 2012 ви могли купити стільки ж товарів, скільки за 1892 ₽ в лютому 2022. Тобто, за останнє десятиліття сумарна інфляція для російських громадян склала 89,2%.

- У 2011 Середня з/п громадянина РФ дорівнювала 20 880 ₽, а в 2021 — 54 687 ₽. Чи означає Це, що населення країни стало багатшим в 2,6 разів? Ні, тут інша тенденція: зарплата зросла, тому що збільшилися ціни.

Якщо ж ми подивимося на рублеві доходи росіян в контексті долара, то побачимо, що заробіток громадян РФ, навпаки, зменшився — так як рубль за останні 10 років ослаб по відношенню до долара.

Що ж з приводу самої американської валюти? згідно зі статистикою, за минуле десятиліття $ ослаб лише на 22,96 %:

- На 1 долар в лютому 2012 можна купити стільки ж товарів, скільки на 1 долар і 25 центів в лютому 2022.

- Доларова інфляція нерівномірна: в середньому, вона наближена до 2,05% річних, але, наприклад, в 2011 зростала до 3,16 %, а в січні 2022 і зовсім становила 7,5 % (в річному контексті).

Але якщо порівнювати ₽ і $, рубль знецінюється куди швидше долара.

Є на планеті також країни, де інфляція показує негативне зростання — дефляцію. Яскравим прикладом буде Японія . Середньорічний показник для країни дорівнює 0,56 %, проте в деякі роки явище було негативним: в 2011 — мінус 0,27%, а в 2021 — мінус 0,02%. Іншими словами, ціни в Країні висхідного сонця не росли, а зменшувалися.

Що створює інфляцію? 6 причин

Щоб інфляція з'явилася і зростала, потрібна одна з причин (або кілька відразу):

- Дисбаланс у співвідношенні попиту та пропозиції. Найчастіше спостерігається високий попит при недостатній пропозиції: громадяни скуповують певний продукт, виробники не встигають його виробляти, нагнітають ціни. Є й інший сценарій: попит залишається колишнім, але пропозиція скорочується — через неврожайний рік, стихійні лиха або царювання на ринку монополіста.

- Обіг національної валюти. Надлишок товару незмінно знижує його цінність. Закон справедливий і для купюр: якщо в обігу занадто багато грошей (готівки і кредитних), їх цінність неухильно буде падати. Саме тому сумарну кількість готівки в країнах зобов'язані контролювати центральні банки.

- Зниження курсу національної валюти. Якщо вона буде падати по відношенню до того ж долара, ввезені з-за кордону товари виростають в ціні, а значить, їх вартість збільшується і для конкретного споживача.

- Зростання інфляційних очікувань. Населення бачить, що виробники починають завищувати цінник на певну продукцію, чому поспішає розкупити ці товари за розумними цінами. Постачальники відзначають збільшення попиту-і ще активніше збільшують вартість.

- Штучне та некероване обмеження пропозиції. Крім таких природних причин, як неврожай або катаклізми, не можна не враховувати вплив збройних конфліктів, епідемій і дій регуляторів. Наприклад, для регуляції рівня видобутку нафти ОПЕК+ впливає на її котирування.

- Зростання вартості сировини та робочої сили. У ряді країн світу величезний вплив на ціни різноманітних товарів і послуг надає вартість нафти. Це легко пояснити: автотранспорт (працює на бензині) використовується практично в кожній сфері народного господарства.

Таким чином, інфляцію створює дисбаланс попиту і пропозиції, зміни курсу валют, низька конкуренція, дії держави і очікування його громадян.

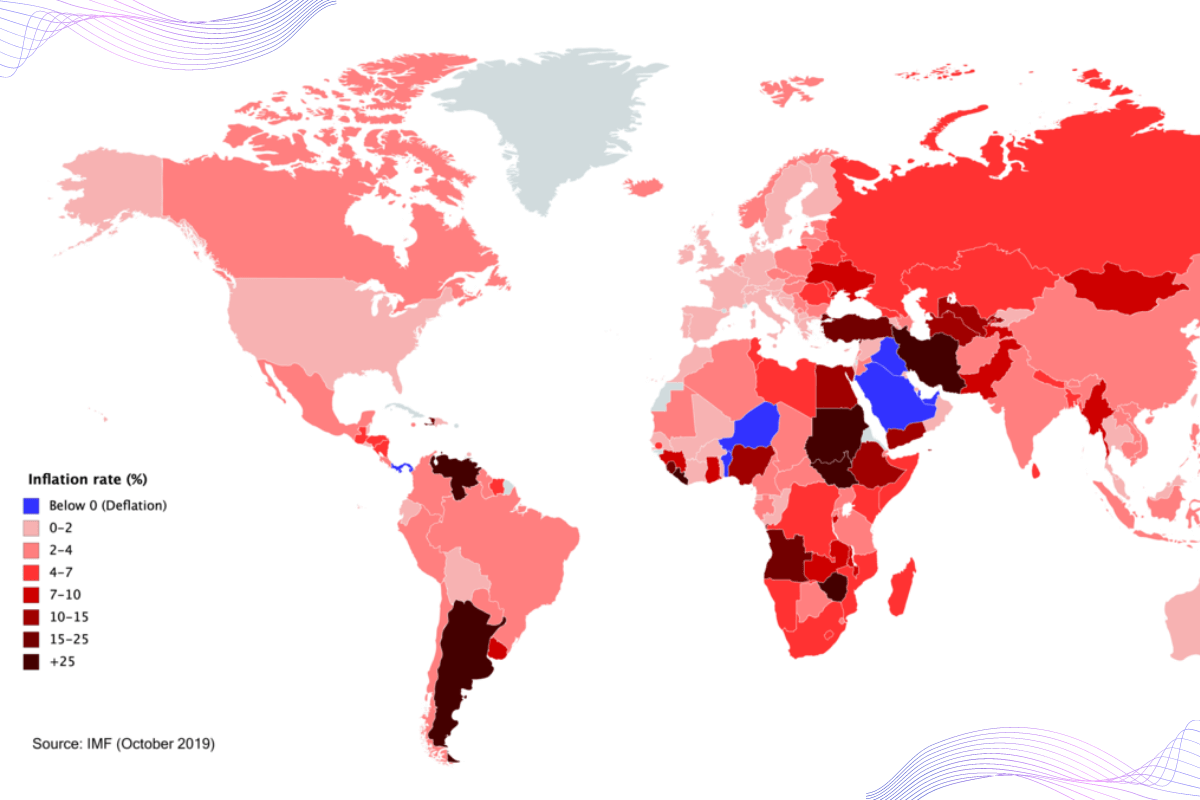

Рейтинг країн світу за рівнем інфляції у 2022 році

Агентство Trading Economics традиційно складає рейтинги країн за рівнем інфляції. найвищий її зростання зручніше розділити по континентах:

- Європа : Туреччина (36 %), Молдова (14 %).

- Азія: Ліван (224 %), Іран (35 %).

- Америка: Венесуела (686 %), Суринам (63%), Аргентина (51%).

- Африка: Судан (340 %), Зімбабве (61%), Ефіопія (35%).

- Океанія: Нова Зеландія (4,9 %), Австралія (3,5 %).

Серед держав з найнижчим рівнем інфляції: Японія (0,8 %), Саудівська Аравія (1,2 %), Швейцарія , Китай і Ліхтенштейн (по 1,5 %), В'єтнам (1,81 %), Індонезія (1,87 %), Еквадор (1,94 %).

Приклади гіперінфляції у світі: історія та сучасність

Ми вже прийшли до константи, що інфляція життєво необхідна для економічного розвитку, але в помірних темпах — галопуюче (різке, стрибкоподібне) знецінення в будь-якому випадку призводить до негативних процесів. Наведемо ряд прикладів:

- Росія . У 1992 інфляція досягла рекордних 2500 %, що практично повністю обнулило накопичення громадян. Наступний 1993 рік з 840% був не кращим — Країна відновлювалася після цих потрясінь практично 10 років.

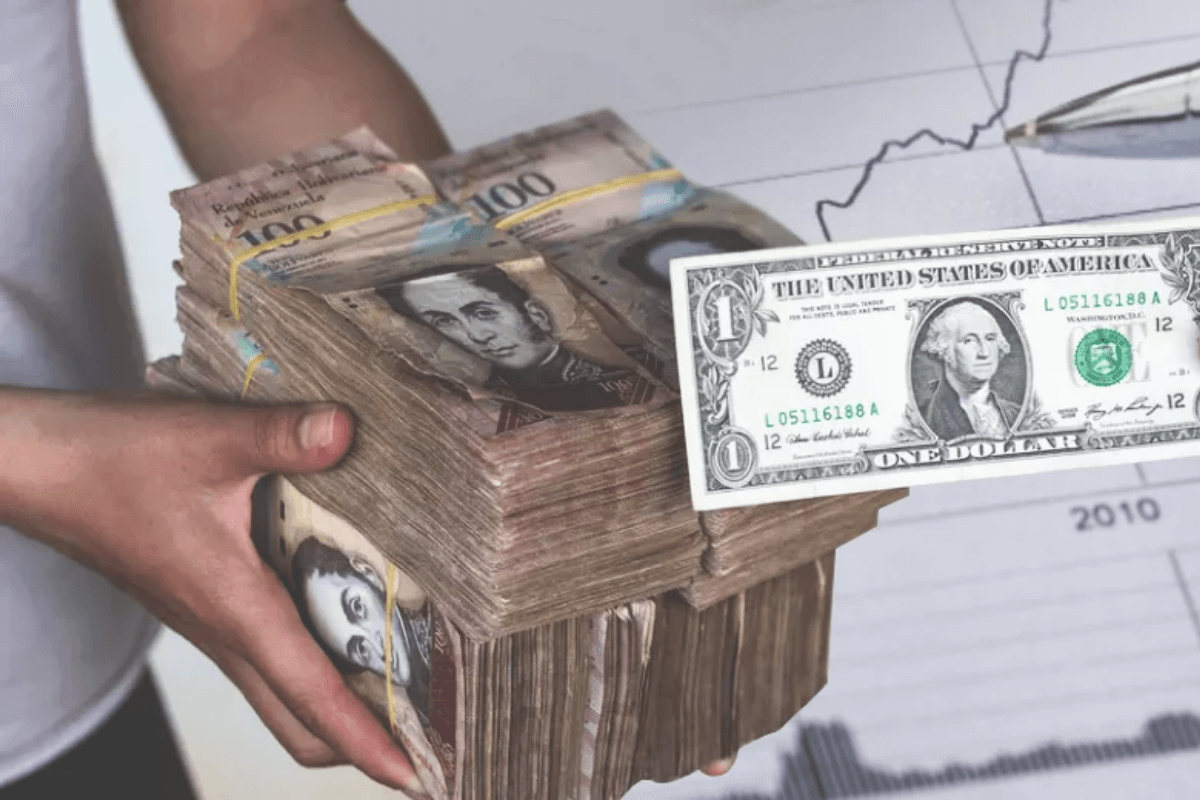

- Венесуела. У 2020 держава ледь не наздогнала Росію часів дев'яностих з 2355% інфляції.

- Угорщина. У 1946 в країні трапилася справжня економічна катастрофа: найвища точка щомісячної інфляції досягала 41 900 000 000 000 000 %. Купюрою ж найвищої гідності були 100 000 000 000 000 000 000 (сто квінтильйонів) пенго.

У сучасності справжня інфляційна катастрофа сталася в Зімбабве. У 2020 рівень знецінення національної валюти досягав 557,2 %. До таких негативних показників країна йшла з початку 2000-х-масовий відтік працездатного населення руйнував і продовжує руйнувати національну фінансову систему. Ситуацію помітно погіршили і неписьменні дії уряду: щоб хоч якось знайти гроші на держпроекти, тут почали... активно друкувати зімбабвійські долари! Зовсім забувши про один з головних законів економіки: гроші (як і будь-який інший актив) швидко втрачають свою цінність, коли вони у величезному надлишку.

Все це запустило собою фантастичну гіперінфляцію — місячна інфляція досягла захмарних 79 600 000 000 %. Ціни і зовсім подвоювалися кожну добу. Але Зімбабвійський уряд це нічому не навчило: в державі продовжили великими темпами друкувати нові банкноти, правда, з більш високим номіналом. так, найдорожча купюра становила 100 трлн-в перекладі на американські долари:

- В 2009 - $30;

- В 2011 - $ 5;

- В 2015 — $0,4.

Привело це все до того, що влада Зімбабве була змушена скасувати національну валюту — громадяни перейшли до південноафриканського ранду і американського долара. У 2019 зробили спробу повернутися на рідний Зімбабвійський долар, але, як показує практика, зростання інфляції це не зупинило.

Хто вимірює та регулює інфляцію у світі?

Оптимальний рівень інфляції для себе кожна країна визначає самостійно: в США ФРС говорить про 2 %, в РФ ЦБ орієнтується на 4 %. Щоб приборкати інфляцію, держави змушені скорочувати різницю між товарною і грошовою масою у власній економіці. Для цього використовують три основні заходи — кредитне, валютне, цінове регулювання.

Стандартний Державний метод протидії інфляції — підвищення ключової ставки. так називають %, під який ЦБ видає кредити комерційним банкам. Останні, в свою чергу, підвищують ставки і за вкладами, і за кредитами для клієнтів. Сьогодні ми бачимо, що в рамках останніх подій Російський Центробанк повторює сценарій, успішно випробуваний ним у минулому для приборкання зростання цін і стабілізації курсу рубля:

- Грудень 2014: збільшення ключової ставки з 10,5 до 17 %.

- Лютий 2022: підвищення ключової ставки з 9,5% до 20 % (для порівняння, у березні 2021 цей показник дорівнював 4,5 %).

У Росії вимірюванням рівня інфляції займається Росстат. Експерти формують "споживчий кошик" - набір продуктів, послуг і товарів, який купує середньостатистичний громадянин. Дані по ній оновлюються кожні п'ять років. Так, у 2022 у "споживчому кошику" росіянина 558 найменувань:

- Продовольство — 129;

- Непродовольчі позиції-292;

- Послуги-137.

У згаданому розрізі в 2021 інфляція в РФ склала 8,39 %, при цьому на продуктові найменування — всі 10,62 %. Зазначені показники-максимальні з 2015 (12,9 %).

У Сполучених Штатах цю функцію виконує Bureau of Labor Statistics (Бюро статистики праці). Замість "споживчого кошика" в США використовується термін CPI — індекс споживчих цін. Подібно російській кошику, в ньому 300 важливих для середньостатистичної людини найменувань, розділених на вісім категорій:

- Їжа та напої;

- Одяг;

- Транспорт;

- Житло;

- Медичні послуги;

- Освіта та спілкування;

- Відпочинок та рекреація;

- Інші важливі послуги та послуги.

Крім CPI, в Штатах звертаються і до інших важливих показників:

- Основний вплив (базова інфляція): ІСЦ за винятком нестабільних (мінливих, коливальних) категорій товарів.

- Employment cost Index-індекс вартості робочої сили на ринках праці.

- PPI — індекс цін виробників, покликаний виміряти рівень інфляції вже на ранніх позиціях виробничого циклу.

Але навіть такого комплексу різних індексів недостатньо, щоб змалювати всю економічну картину, показати реальне знецінення валюти. Пов'язано це з тим, що різні товари і послуги ростуть в ціні індивідуальними темпами. Наприклад, вироби високої якості або послуги, які неможливо автоматизувати, завжди будуть дорожчати швидше.

Чим інфляція небезпечна: знецінення грошей-це погано?

Як і у будь-якого явища взагалі, у інфляції є і негативні, і і позитивні наслідки.

Позитивний вплив

Помірна інфляція — вірна ознака здорової економіки. Разом з передбачуваним зростанням цін збільшується і ВВП (внутрішній валовий продукт — сумарна ринкова ціна всіх вироблених в державі товарів і послуг для кінцевого споживача), і добробут громадян. Формується комфортна обстановка для розвитку бізнесу-країна розвивається.

Негативний вплив

Найголовніший мінус — інфляція «з'їдає» заощадження громадян: з кожним роком накопичення населення втрачають свою реальну вартість. Щоб протистояти цьому, люди не зберігають готівку, а вибирають ощадні банківські вклади, інвестування в Нерухомість , іноземну валюту або цінні папери.

- Втрата цінності інвестицій. Якщо процентна ставка за вкладом становила 5% річних, а рівень інфляції за цей час тримався на рівні 4%, значить, реальний приріст доходів громадянина — всього 1%. Якщо ж в даному прикладі інфляція підвищиться до 6%, то ні депозити, ні державні облігації без збільшення ключової ставки вже не зможуть покрити знецінення накопичень.

- Великий удар по фіксованим надходженням. Ними можуть бути як пенсії, соцвиплати, стипендії, так і орендна плата за житло. Як показує практика, перераховане часто не встигає за реальними темпами інфляції.

- Підвищення процентних ставок за кредитами. Зростання ключової ставки веде за собою зростання не тільки % за вкладами, а й % за кредитами. А значить, і прості громадяни, і бізнесмени зіткнуться зі складнощами в обслуговуванні позик.

Самий негативний сценарій і для населення, і для держави — і для бізнесу-висока інфляція:

- Громадяни прагнуть якомога швидше позбутися від втрачають свою цінність грошей-хтось витрачається на непотрібні придбання, хтось вкладається в Золото , нерухомість, іноземну валюту.

- Зберігати заощадження в банках, користуватися банківськими продуктами стає невигідним — люди закривають вклади, знімають гроші з рахунків, чим ще сильніше послаблюють економіку.

- Паралельно з цим загальна нестабільність на фінансових ринках робить довгострокові кредити бізнесу абсолютно невигідними.

- Висока інфляція за своєю природою явище мало передбачуване — вона розганяється і рухається стрибкоподібно. Її неможливо прогнозувати, а значить, і неможливо будувати довгострокові плани, які є основною умовою і для зростання інвестицій, і для розвитку економіки.

Найуразливіший перед інфляцією сектор — малозабезпечені люди, які живуть тільки на фіксовані доходи. У більш заможних громадян все одно залишається часткова можливість захиститися від інфляції — робити вклади, працювати на фондовому ринку, інвестувати в нерухомість. Саме тому інфляцію часом називають «податком на бідних».

Як інфляція впливає на гроші та інвестиції: чи можна її обдурити?

Здавалося, б порятунок від інфляції зовсім не складне: державі лише потрібно зафіксувати ціни на потрібному рівні. Але якщо подивитися на проблему ширше, стане ясним, що подібні штучні втручання в економіку — лише причина розширення дисбалансу між попитом і пропозицією. Виробники позбудуться уявлення, скільки продукції їм виробляти, магазини — скільки закуповувати товарів. Зрештою ситуація вдарить по кінцевих споживачах-знову повернуться черги, порожні прилавки.

Як не раз показувала історія, «заморожені» ціни породжують дефіцит: навіть життєво необхідні товари доводиться не купувати, а «діставати». Страждає і якість продукції: щоб не розоритися і утримувати невигідні ціни, продиктовані владою, виробники будуть економити на інгредієнтах, пропорціях, обладнанні. Саме тому в ринковій економіці ціни завжди диктує ринок, а не Уряду.

Найвірніший спосіб протистояти знеціненню і зберегти заощадження — налагодити свій щорічний дохід так, щоб він зростав відповідно інфляції. А найкраще-перевищував його. Як це зробити? є десять робочих способів обдурити інфляцію:

- Відкрити банківський вклад під високі відсотки. Однак пам'ятайте, що спосіб не працює, коли реальний рівень інфляції вище процентних ставок за депозитами.

- Зберігати, як мінімум, 50% свого інвестиційного портфеля в твердій валюті. Нею є Долар, ієни, Євро, Швейцарські франки.

- Заробляти на дивідендах і купівлі-продажу акцій. Звертаючись до фондового ринку не забувайте, що біржовий інструментарій не застрахований — а значить, завжди є є понести збитки, що перевищують втрати від інфляції. Власники акцій можуть заробляти і на дивідендах, і на зростанні вартості цінних паперів. Це вірний фінансовий інструмент, що дозволяє не тільки наздогнати, але довгостроково перегнати інфляцію. Але повторимо, що дане інвестування завжди пов'язане з ризиками — ніхто на 100% не знає, як поведуть себе завтра, через місяць або через рік акції навіть найнадійнішої компанії.

- Інвестувати в нерухомість — для подальшого перепродажу або здачі в оренду. Кваліфіковані інвестори можуть придбати паї закритого пайового фонду або вкластися в REIT (real estate investment trusts — європейські, американські фонди для управління нерухомістю).

- Придбати золото. Благородний метал по праву називають "природним захистом від інфляції". Він відмінно годиться для довгострокового інвестування-як фізичні злитки, так і цінні папери золотодобувних компаній.

- Брати участь в ПІФ (пайових інвестиційних фондах). Рекомендується як варіант для новачків: фондами керують професійні Керуючі, здатні зменшити ризики учасників до мінімуму — формуючи для кожного інвестиційний портфель, наповнений інструментами з високою прибутковістю.

- Інвестувати в TIPS. Це американські казначейські облігації із захистом від знецінення: при зростанні інфляції купонні виплати за такими цінними паперами зростають, а самі боргові папери не падають в ціні.

- Вкладати в Коммодіті. Так називається сировинна продукція — Газ , Нафта , пшениця, алюміній. Інвестувати в неї можна через придбання акцій аграрних і сировинних підприємств. Для досвідчених інвесторів хороший варіант з опціонами і ф'ючерсами на ті ж сировинні товари.

- Купити акції компаній захисного сектора. Це телеком-сфера, Комунальні підприємства, а також постачальники продукції першої необхідності — їжі, медикаментів, гігієнічних засобів. Нюанс в тому, що ціни на дану продукцію ростуть разом з інфляцією.

- Зверніться до варіантів, найменше пов'язаних з ризиком. Тим, хто хоче зберегти свої заощадження в умовах інфляції, але не бажає сильно ризикувати, фінансисти рекомендують вкладатися в облігації федеральної позики (ОФЗ), що зарекомендували себе як надійний консервативний спосіб інвестування. Серед найменш ризикових вкладень також акції "блакитних фішок", корпоративні облігації великих компаній, папери з плаваючим купоном, прив'язаним або до ставки RUONIA, або до індексу споживчих цін.

Головне правило інвестування — «не класти всі яйця в один кошик». Іншими словами, не вкладати всі свої заощадження в щось одне. Найздоровіше рішення-диверсифікований інвестиційний портфель, складений з інструментів різних галузей: нерухомість, акції, облігації федеральної позики, золото, ПІФи.

Чим інфляція відрізняється від дефолту?

Негативні настрої щодо інфляції нерідко зв'язуються з тим, що це поняття плутають з дефолтом — неможливістю (держави, компанії або конкретної людини) відповісти за своїми зобов'язаннями (виплатити борг) точно в строк:

- Інфляція —безперервний процес в економічному розрізі, а дефолт — процес, що запускається рішенням кредитора або кредитується.

- Інфляція-підвищення цін в країні, а дефолт — фактичне банкрутство держави (його нездатність виконати власні боргові зобов'язання перед кредиторами).

- При інфляції до цифр на банкнотах додають зайві нулі, при дефолті додавати вже нічого — національна валюта абсолютно знецінена, у держави немає грошей: воно займало гроші у Світового банку, а віддавати борг нічим.

- Простіше кажучи, інфляція — це приписка зайвих нулів до грошової одиниці, а дефолт — практично повне її обнулення.

Підсумуємо: інфляція — природне явище, яке в помірних темпах навіть корисно для економіки, дефолт — нездатність виробляти своєчасні процентні та основні виплати за борговими зобов'язаннями або нездатність виконувати умови договору про випуск облігаційної позики. Однак важливо пам'ятати, що причини, що викликають високу інфляцію, можуть викликати в перспективі і дефолт.

Інфляція в 2023 році: свіжі прогнози і дієві інструменти захисту

У новому році світова економіка навряд чи зможе порадувати стабільністю. Щодо інфляції спостерігається наступна картина:

- Росія. за 2022 рік середній показник дорівнював 12,19 %, найвищий — 17,83 %. У 2023 році громадян чекає інфляція в 12,1 %. Але Центробанк очікує зниження темпів знецінення грошей до 5-7% і повернення показника до 4% до початку 2024 року.

- США. за 2022 рік споживчі ціни в країні зросли на 7,1 %, при цьому базова інфляція не перевищувала 6 %.

- Євросоюз . пік інфляції припав на Жовтень 2022 року — це 10,6 %. На найближчі роки аналітики прогнозують наступну картину: «у 2023 році очікується інфляція на позначці 6,3%, в 2024 — 3,4%, в 2025 — 2,3%».

- Китай. більшу частину 2022 року інфляція становила 2 %. У 2023 році планується зростання показника до 3-4 %.

Щоб захистити свої накопичення від інфляції в 2023 році, експерти радять звертатися до наступних інвестиційних інструментів:

- Облігації;

- ОФЗ-ін-держоблігації, номінал яких індексується на інфляцію;

- Валютні облігації;

- Золото;

- Акції Рітейл - компаній;

- Нерухомість;

- ПІФи-пайові інвестиційні фонди.

Висновок

На завершення команда https://worldbank.org.ua підведе підсумок:

- Інфляцією називається збільшення цін на певні товари і послуги в продовження тривалого відрізка часу;

- Купівельна спроможність грошей знижується щорічно - цей процес неможливо зупинити;

- У помірних межах інфляція корисна для економіки-вона сприяє розвитку бізнесу;

- Інфляція-явище суб'єктивне: залежить від інтересів кожного учасника ринку (що він купує);

- Щоб зберегти від інфляції свої накопичення, потрібно змусити гроші працювати — або розміщувати їх на ощадних вкладах, або застосовувати надійні інвестиційні інструменти.

Якщо ви хочете зробити заощадження максимально незалежними від інфляції, варто задуматися про інвестування в корпоративні облігації, ПІФи, акції надійних компаній і ОФЗ.